Hat die Bank von heute eine Zukunft? Wie positionieren sich die bestehenden Institute in der digitalen Welt von morgen?

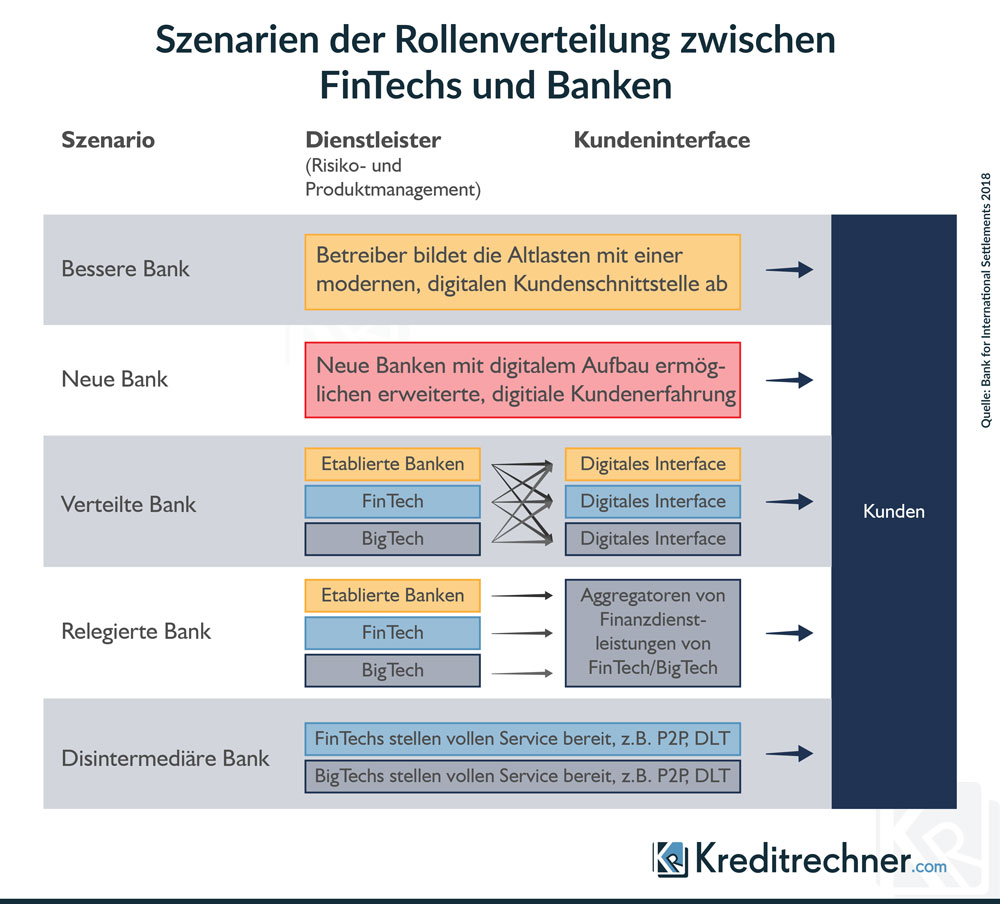

Diverse Zukunftsszenarien sind denkbar. Einige Entwürfe stellte kürzlich der Basler Ausschuss für Bankenaufsicht (Basel Committee on Banking Supervision, BCBS) in einem Whitepaper vor. Darin beschäftigt sich das BCBS primär mit dem Einfluss von FinTechs auf die Banken und die Bankenaufsicht. Entstanden sind insgesamt fünf Szenarien – von der digitalen Erneuerung der Banken bis hin zum völligen verschwinden.

Digitalisierung und neue Geschäftsmodelle – was die Banken bewegt

Im Fokus der entwickelten Szenarien stand die Einwirkung von drei technologische Entwicklungen (Big Data, Distributed Ledger, Cloud-Computing) sowie drei Fintech-Geschäftsmodellen (innovative Zahlungsdienste-Technologie, Kreditplattformen, Neo-Banken) auf die Bankenbranche.

Quelle: Kreditrechner.com

Quelle: Kreditrechner.com

Betrachten wir die einzelnen Szenarien: Die Variante der „besseren Bank“ sieht vor, dass etablierte Marktteilnehmer digitale Technologien antizipieren und ihre Dienstleistungen bzw. Kundenbeziehungen entsprechend verändern. Gleichzeitig wandeln sich die Geschäftsmodelle. Die Banken investieren aktiv in ihren Wandel. Wie wahrscheinlich ist ein solches Modell? Zumindest nicht unwahrscheinlich. Erste Anzeichen gibt es laut BCBS bereits.

Im Szenario „neue Bank“ löst eine kommende Generation von Neo-Banken die etablierten Spieler ab. Diese „neuen Banken“ sind technologiegetrieben, kosteneffizient sowie flexibel aufgestellt. Je nach Bedarf werden sie Banklizenzen erwerben oder mit Bankenpartnern agieren. Ein Blick in den FinTech-Bereich zeigt Anbieter wie N26, die sich in dieser Weise entwickeln.

Die „verteilte Bank“ sieht eine modulare Finanzdienstleistungsstruktur vor. Eine Vielzahl an Anbietern stellt einzelne oder mehrere Dienste bereit, die sich der Nutzer zusammenstellt. Der Verbraucher entscheidet, wem er sein Vertrauen schenkt. Ein Beispiel für die Entwicklung „verteilter Banken“ ist beispielsweise ein Robo-Advice-Anbieter, der seine Dienste über eine Bank oder im Rahmen eines Joint Ventures anbietet.

Eine eher unwahrscheinliche Variante ist die „relegierte Bank“, d. h. die etablierten Banken werden zu einfachen Dienstleistern degradiert. Die Kundenbeziehung bestehen über FinTechs oder größeres Technologie-Unternehmen. Prinzipiell wird die Bank auf ihre rudimentären Leistungen reduziert.

Diese fünf Szenarien der Rollenverteilung zwischen FinTechs und Banken skizziert der Basler Ausschuss für Bankenaufsicht.

Sonderfall Whitelabel-Lösung: Fehlt den FinTechs eine eigene Banklizenz, nutzen sie jene einer etablierten Bank. Diese liefert die Bankprozesse und Schnittstellen. Das Start-up konzentriert sich hingegen auf seine Stärken und den Vertrieb. Ein weiterer Vorteil: Die Bank hinter der technischen Lösung kann sich ändern.

Am Beispiel einer Whitelabel-Plattform in Deutschland: Derzeit wird der dort angebotene Kredit in Zusammenarbeit mit der SKG Bank geschaffen. Demnächst besetzt, so unsere Information, die Fidor Bank den Platz des Bankenpartners.

Das letzte Szenario wird als „disintermediäre Bank“ beschrieben. In diesem Modell sind Banken gänzlich irrelevant und werden verdrängt. Alternative Plattformen und Technologien übernehmen deren Platz. Die Kunden interagieren direkt mit ihren Dienstleistern, erhalten ein besseres Kundenerlebnis, alternative Produkte und Leistungen.

Die Zeit läuft ab

Diese fünf Szenarien sind selbstverständlich nicht in Stein gemeißelt. Sie bieten lediglich Ausblicke künftiger Entwicklungen. Was die Szenarien indes verdeutlichen, ist der Umstand, dass die Banken einem umfassenden Wandel gegenüberstehen.

Speziell das Thema Digitalisierung macht den etablierten Banken zu schaffen. Die Umstellung auf moderne Systeme ist teuer und dauert bisweilen sehr lange. Gleiches gilt für Prozesse, um neue digitale Produkte zu integrieren. Die Uhr tickt.

Featured image via Freepik

The post Neu Erfinden oder Verschwinden: 5 Szenarien für die Zukunft der Banken appeared first on Fintech Schweiz Digital Finance News - FintechNewsCH.

Comments